Aanstaande woensdag zijn er weer verkiezingen in Nederland. Het gaat over de provinciale staten, maar het debat in de media lijkt te worden gedomineerd door één onderwerp, namelijk klimaatverandering. Er gaat bijna geen dag voorbij dat het in de actualiteitenprogramma’s niet over dit onderwerp gaat. De meerderheid in de Tweede Kamer steunt deze plannen. Op zich niet vreemd, want wie wil er nou niet meedoen aan deze nobele taak om de wereld redden?

Hoeveel het klimaatbeleid met alle bijkomende maatregelen zal gaan kosten blijft onduidelijk, omdat veel uitgaven in het onlangs verschenen rapport niet zijn meegenomen. Kosten voor isolatie van woningen en de installatie van warmtepompen worden geschat op tienduizenden euro’s per huishouden. En dan ben je er nog niet, want een warmtepomp heeft veel stroom nodig om te kunnen werken. Het hele stroomnet en onze energievoorziening moeten dus ook op de schop, waarbij voorlopig nog steeds kolen en gas nodig is om de verwachte toename in de vraag naar elektriciteit op te vangen.

Volgens sommige partijen zijn de kosten voor de burger te overzien, omdat de overheid subsidies kan geven en goedkope leningen kan verstrekken aan huishoudens. Ook wil men de grote bedrijven meer laten betalen, waardoor die eerder zullen uitwijken naar het buitenland of de hogere kosten zullen doorberekenen aan de consument. Volgens het Centraal Planbureau zullen de hogere lasten voor bedrijven (bijvoorbeeld door een CO2-heffing of hogere energieprijzen) voor 80% worden doorberekend aan de consument.

Wat men dus niet lijkt te beseffen is dat de rekening linksom of rechtsom volledig bij de burger terechtkomt. Het idee is dat we met subsidies de hoge investeringen kunnen opvangen, maar dat werkt natuurlijk niet als iedereen daar aanspraak op wil maken. Dan betaalt u de subsidie van de buurman en de buurman die van u. Per saldo schiet je er dus niet veel mee op. Toch worden subsidies – bijvoorbeeld voor zonnepanelen, windmolens, biomassa en elektrische auto’s – uitgelegd als een voordeel voor de burger die de energietransitie wil maken.

Rekenen met subsidies

Vorig jaar werd een doorrekening gemaakt van de kosten van windmolenparken op zee. En wat bleek, het bouwen van dit soort parken wordt inderdaad met de jaren goedkoper, maar zonder de gesubsidieerde infrastructuur om de windmolens aan te sluiten op het elektriciteitsnet kan het allemaal niet uit. Maar toch wordt het project met veel bombarie gepresenteerd als subsidievrij.

Dit is een van de vele voorbeelden van het grote probleem met klimaatbeleid, namelijk dat veel politici niet transparant zijn over de werkelijke kosten. Er worden rekenmodellen gebruikt waarin een deel van de kosten worden doorberekend aan de toekomst of worden afgewenteld op de samenleving als geheel.

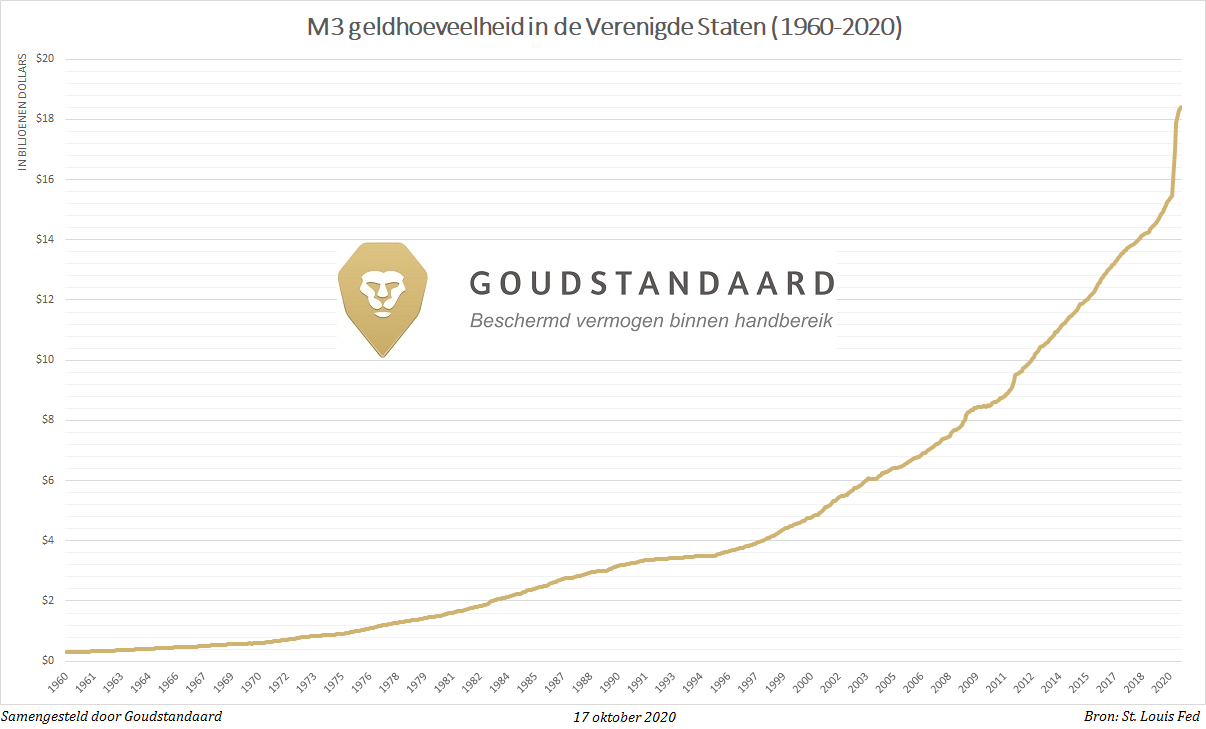

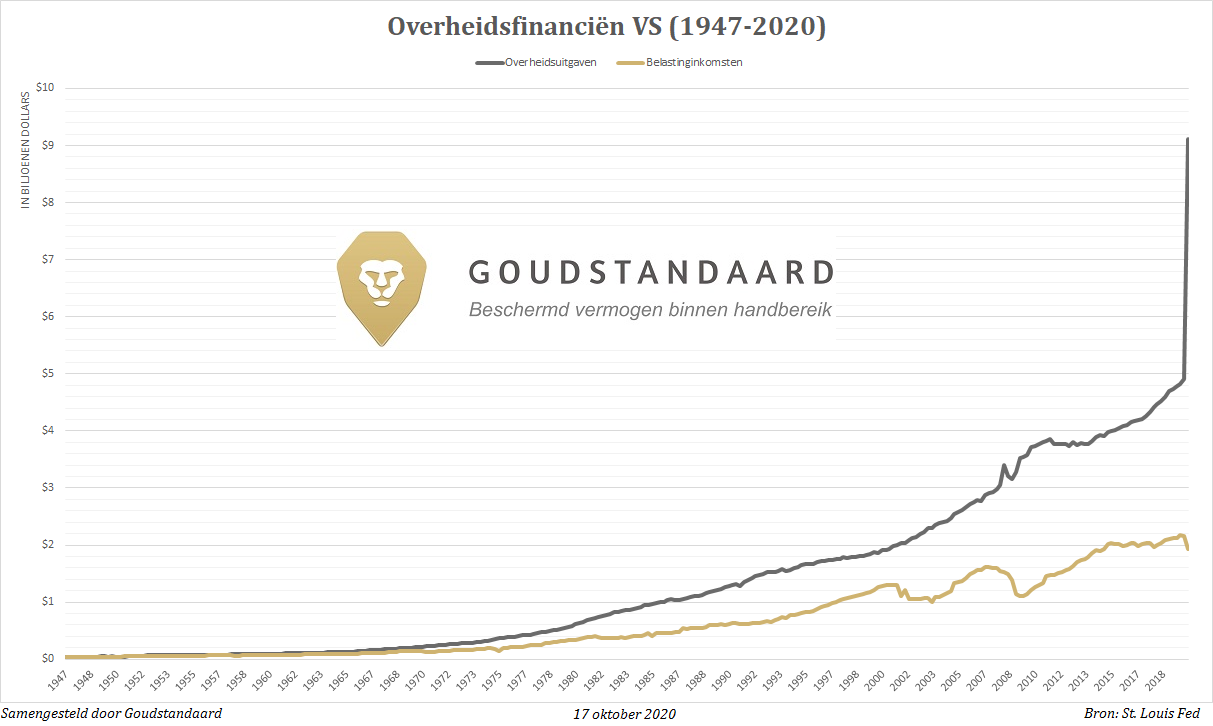

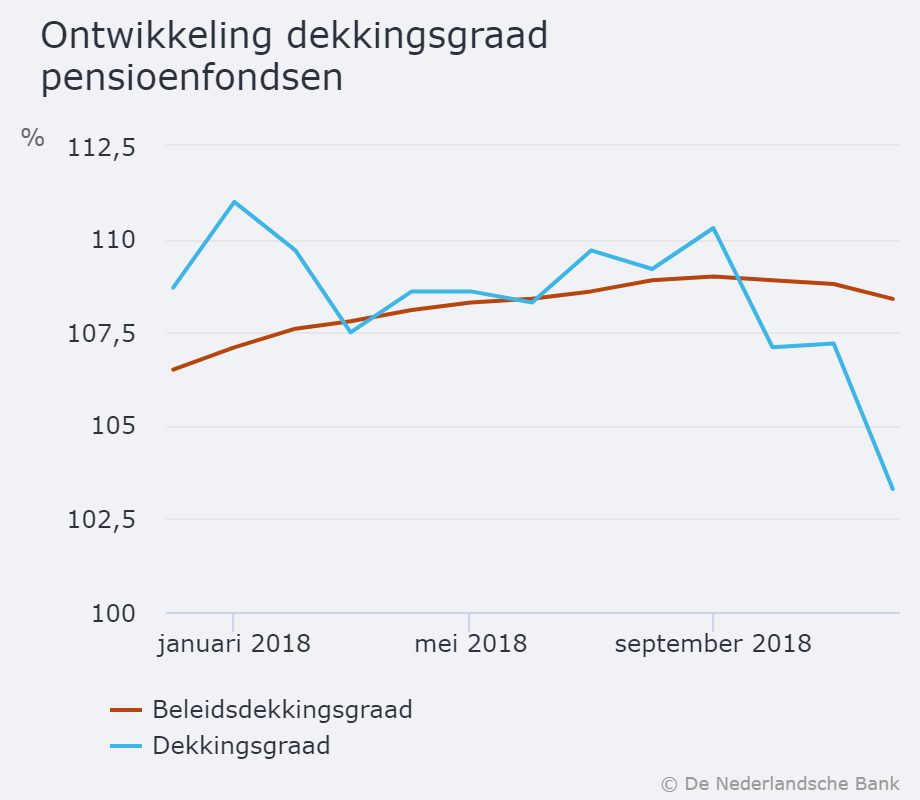

Niet alleen betaalt u via belastingen mee aan deze plannen, ook wordt uw pensioenfonds verplicht om de staatsschuld van de overheid te financieren. Direct en indirect gaat een steeds groter deel van uw inkomen naar de overheid, om nog maar te zwijgen over het verlies van koopkracht door de inflatie en de lage rente.

Teveel overheid?

Politieke partijen discussiëren voortdurend over de vraag welke taken de overheid zou moeten vervullen. Wat door de één wordt gezien als een taak voor de overheid wordt door een ander gezien als een taak voor de vrije markt. Deze discussie is essentieel in een goed functionerende democratie.

Een overheid is er om excessen van de vrije markt tegen te gaan en te voorkomen dat er teveel macht in handen komt van een kleine groep mensen. Maar aan de andere kant van het spectrum schuilt ook een gevaar, want wat moeten we doen tegen excessen van de overheid? Ook de overheid kan een bedreiging worden, wanneer deze de vrijheid van het individu teveel beperkt.

De macht van de staat is naar mijn mening te groot geworden als ze de samenleving op miljarden aan kosten kan jagen voor een klimaatbeleid, waarvan niet eens bewezen is dat het gaat werken. Vrijwel iedereen is het erover eens dat het klimaat voortdurend verandert, maar de vraag is in hoeverre dat komt door toedoen van de mens. Daar is zeker geen consensus over, zoals vaak wordt beweerd. En toch wordt je als burger verplicht om eraan mee te betalen, volgend jaar mogelijk al €1.600 per gezin.

Stel dat de mensheid inderdaad een grote bijdrage levert aan de opwarming van de aarde, zou het dan niet veel slimmer zijn om dat geld ergens anders te investeren waar veel meer rendement te behalen valt? Nederlandse kolen- en gascentrales behoren al tot de schoonste ter wereld. Waarom zou je die sluiten, als elders in de wereld in hoog tempo meer vervuilende kolencentrales worden bijgebouwd. De impact van het klimaatbeleid in Nederland op de hele wereld staat niet in verhouding tot de kosten die ermee gemoeid zijn. Dat vereist een wereldwijde aanpak, waarbij we de meest geavanceerde technieken uitrollen over de rest van de wereld.

En als het doel is om de kwaliteit van leven op deze aarde te verbeteren, dan kunnen we dat geld waarschijnlijk beter investeren in toegang tot schoon drinkwater, beter voeding en hygiëne in ontwikkelingslanden en handelsbarrières wegnemen om de economieën van de armste landen meer kans te geven. Maar dat is weer een heel ander thema.

De verkiezingen van aanstaande woensdag zullen door veel kiezers worden aangegrepen om een stem uit te brengen over het regeringsbeleid. De polarisering van het klimaatdebat doet vermoeden dat de partijen met de meest uitgesproken mening over dit onderwerp zullen winnen. Het is de vraag of dat de regeerbaarheid van het land ten goede komt.

Deze column verscheen eerder op Goudstandaard